Existen diferentes criterios para valorar inversiones, y todos tienen sus ventajas e inconvenientes, aunque hay uno de ellos que destaca.

Calcular la TIR de un proyecto tiene ventajas como el poder obtener una rentabilidad media que permite comparar diferentes inversiones, así como tomar decisiones de inversión al comparar dicha rentabilidad con la exigida. A su vez, también tiene inconvenientes, como la dificultad de cálculo.

A continuación, voy a contarte cuáles son las ventajas y desventajas de la TIR, pero antes te comento qué es la TIR y cuál es su fórmula.

¿Qué es la tasa interna de retorno?

Antes de continuar permíteme decirte que puedes encontrar este concepto como TIR, tasa interna de rentabilidad o «the internal rate of return (IRR)» que es su concepto en inglés.

La tasa interna de retorno es el porcentaje que mide la viabilidad y rentabilidad de un proyecto de inversión teniendo en cuenta la duración del proyecto y los diferentes flujos de cobros y pagos.

Es una herramienta que te permite conocer el porcentaje anual de rentabilidad que arroja un proyecto.

Además, también sirve para comparar entre inversiones porque su resultado está expresado en una misma magnitud, la rentabilidad.

Por ejemplo, puedes determinar que un proyecto tiene una rentabilidad del 8% anual, o del 10%, o incluso de un valor negativo, del -1%, como tienen hoy en día las Letras del Tesoro.

Fórmula de la Tasa Interna de Retorno

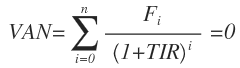

Antes de pasar con la fórmula, debes entender que la TIR está relacionada directamente con el VAN, con el Valor Actual Neto.

El VAN es otro criterio de decisión sobre inversiones que calcula el valor de la inversión en el momento presente.

Pues bien, la TIR es la tasa que hace que el VAN sea cero, y de este modo se puede encontrar la fórmula para calcularla.

En este caso, lo que se ha de hacer es encontrar ese valor, esa rentabilidad que cumpla el objetivo del VAN cero.

Que el VAN sea cero indica que en el momento actual se recupera la inversión con la rentabilidad esperada TIR.

Imagina que llevas a cabo una inversión a 10 años de 10.000€ y que cada año te paga 1.000€, lo que haría que al finalizar la inversión has recuperado el capital inicial y nada más.

En este caso está claro que la rentabilidad ha sido del 0%.

Pero si la suma de los pagos hubiese sido superior al capital inicial muestra que hay una rentabilidad positiva, y esa rentabilidad es el TIR.

Esta es la fórmula, pero si quieres saber cómo calcular la TIR, entonces visita este otro artículo donde te cuento cómo hacerlo a mano y en Excel.

Cuáles son las ventajas de la TIR

Voy a contarte cuáles son las ventajas y desventajas de la TIR, pero me gustaría empezar por los aspectos positivos, que superan en mucho a los negativos.

Al calcular la TIR, obtenemos la rentabilidad media anual de todo el proyecto, cifra que es muy útil para varios aspectos.

El primero de ellos es que permite tomar decisiones de inversión y valorar si una versión ofrece la suficiente rentabilidad para entrar en ella.

Por ejemplo, imagina que la rentabilidad mínima exigida por una empresa es del 3,7%. Siempre que la TIR supere esa cifra, el proyecto será realizable, pues se supera la rentabilidad mínima; mientras que, si es inferior, se rechazaría llevar a cabo el proyecto.

Lo segundo, es que como la TIR muestra la rentabilidad anual, permite comparar diferentes proyectos de distintas duraciones.

Siempre hay restricciones a la hora de invertir, y estas restricciones son presupuestarias, así que las empresas se encuentran a menudo ante la decisión de qué proyectos elegir.

Pues bien, entre aquellos que pasen el corte de la rentabilidad exigida, se puede hacer un ranking para decidir cuál ofrece una mayor rentabilidad.

Cuáles son los problemas del TIR

El principal inconveniente de la TIR es su dificultad de cálculo, lo que lo hace prácticamente inaccesible para la mayoría de los mortales.

Tanto es así, que hay estudios que indican que es de los criterios de valoración de inversiones menos usados, siendo el más usados por las pymes en plazo de recuperación.

Simplemente para obtener la fórmula de un proyecto el proceso es tedioso, y si se mezclan tasas en diferentes periodos, por ejemplo, mensual con anual, la cosa se complica, y solo estoy hablando de escribir la fórmula, luego la computación es otra cosa.

Otro defecto de la TIR es que no tiene en cuenta las reinversiones, es decir, los flujos positivos a lo largo del tiempo se pueden reinvertir, para así conseguir una rentabilidad extra, aspecto que llevan a cabo muchas empresas.

Es cierto, que quizás este aspecto solo es funcional para grandes empresas que mueven enormes capitales, porque para la mayoría de empresas que son pymes, o no tienen capital suficiente o no tienen conocimientos ni infraestructura interna para realizar esa labor.

Pero bueno, es algo a tener en cuenta por si te toca hacer el cálculo en algún momento.

Por último, otro inconveniente es que no tiene en cuenta la variación de los precios futuros.

Al calcular la TIR se hacen previsiones de ingresos y gastos dejando el flujo neto para cada periodo, pero claro, hay partidas en las que los precios son muy volátiles.

Por ejemplo, algunas materias primas sufren mucha variación de precios, lo estamos viendo hoy en día con las altas subidas en el precio de las materias primas impulsadas por las subidas en la luz, y la escasez provocada por la expansión económica.

Otras veces, en proyectos de larga duración, los precios suben porque sí, por el mero hecho de la inflación, y aunque en el corto plazo no se aprecie, en el largo puede suponer diferencias de muchos millones de €.

Entonces, ¿usamos la TIR?

Sin duda.

Calcular la TIR te va a permitir conocer qué rentabilidad esperada alcanzar con cualquier inversión, además de poder comparar inversiones de diferentes índoles.

Aunque en ocasiones viene bien apoyarse en otros criterios como el VAN, y si quieres saber cuándo es mejor usar el VAN a la TIR, te lo he escrito en este otro artículo.

Es el criterio más certero, y hoy en día con cualquier dispositivo, hasta con un teléfono, la podrás calcular sin problemas.

Por tanto, es esencial que sepas ante qué decisiones te enfrentas para saber qué criterio puedes usar, sin perder de vista, eso sí, la tasa interna de retorno.